Организационные аспекты контроля исполнения бюджета. Анализ бюджета

В современных условиях, характеризующихся усилением конкурентных отношений на мировых и отечественных рынках, стремительным развитием технологий, растущей диверсификации бизнеса, эффективное управление предприятием предполагает значительный спектр объемов плановой и контрольной работы.

Процедуры контроля - составной элемент технологических процедур бюджетного управления. Отсутствие единого описания процедур влечет несогласованность действий отдельных работников и целых подразделений. Процедуры контроля и анализа исполнения бюджета устанавливают порядок и последовательность работ в соответствии с принятыми ориентирами и целями предприятия, подготовки для внешних и внутренних пользователей. При его проведении идет сравнение фактических и плановых данных и анализ полученных отклонений фактических показателей от плановых по отчетному бюджетному периоду.

Условия работы механизма контроля определяются масштабом деятельности компании; определением и документальным закреплением процедур контроля; реакцией руководителей соответствующих уровней на выявленные в результате контроля отклонения, своевременностью принятия ими решений по данным отклонениям; налаженностью системы коммуникаций и системы информационного обеспечения управления.

Система внутреннего контроля (контроллинга) исполнения бюджета - это логическая структура формальных и/или неформальных процедур, предназначенная для анализа и оценки эффективности управления ресурсами, затратами, компании в течение бюджетного периода. Система контроля исполнения бюджета является продолжением планирования и сопровождает процесс реализации планов. Контроллинг в экономическом смысле - это наблюдение и управление. Задачи контроллинга состоят в том, чтобы путем подготовки и предоставления необходимой управленческой информации ориентировать руководство на принятие решений и необходимые действия.

Основными элементами системы контроля являются:

·объекты контроля - бюджеты структурных подразделений;

·предметы контроля - отдельные характеристики состояния бюджетов (соблюдение лимитов оплаты труда, расходов сырья и материалов и т.д.);

·субъекты контроля - структурные подразделения предприятия, осуществляющие контроль за соблюдением бюджетов.

Рис. 13.1. Схема формирования бюджета по результатам план-факт анализа.

Контрольно-стимулирующая цель план-фактного анализа реализуется с помощью информации об отклонениях «факта» от плана при оценке результатов работы структурного подразделения предприятия и службы. Бюджетные задания по объемам продаж продукции, по объемам производства в ассортиментном разрезе, по объемам закупок сырья и материалов, по уровню затрат, по срокам взыскания или срокам погашения можно рассматривать как базу для оценки работы подразделений, их руководителей и отдельных специалистов. По результатам этой оценки возможно применение мер материального и морального стимулирования персонала. С помощью различных схем «привязки» результатов план-фактного анализа к стимулам (поощрениям и наказаниям). В одном случае возможны поощрения за перевыполнение плановых заданий по продажам, получение , взыскание и т.п. и наказания за невыполнение этих заданий. В другом случае поощрения и наказания могут быть связаны с размером экономии ресурсов и сокращением затрат.

Информационным обеспечением анализа исполнения сводного бюджета является система, которая позволяет регистрировать отклонения плановых показателей от фактических.

Система контроля исполнения бюджета может состоять из двух контуров, отражающих фактическую информацию: оперативного и бухгалтерского учета.

По данным оперативного учета на основании казначейского исполнения бюджета, производственно-диспетчерской информации и другой управленческой информации, осуществляется оперативный контроль и мониторинг производственно-финансовой деятельности предприятия.

Фактическое отражение хозяйственной деятельности в бухгалтерском учете, связанным с обработкой первичных учетных документов и дальнейшему формированию учетной информации, является исходной информационной базой осуществления контроля выполнения планов. Фактические данные формируются на основе бухгалтерского учета и отчетности с использованием данных оперативного учета в течение всего бюджетного периода.

Информация для контроля исполнения бюджета обусловливается единой кодировкой справочной информацией и установления таблиц соответствия аналитических регистров бухгалтерского и оперативного учета и кодов бюджетной классификации. Контроль исполнения бюджета по данным бухгалтерского учета осуществляется центрами финансовой ответственности после закрытия отчетного периода. В целом отчет по исполнению сводного бюджета осуществляется финансово-экономической службой на основании данных центров ответственности, подтвержденные бухгалтерским учетом.

Контроль исполнения операционных и финансовых бюджетов осуществляется соответствующими центрами ответственности, по следующим направлениям: реализация продукции, расходы по материалам, заработной платы, амортизационные отчисления и др.

Программно-методический комплекс

В ПМК имеются поручения для формирования информации, которая еще фактически не получена, но отражает ожидаемую деятельность предприятия за отчетный период, данная информация определяется в разделе Фактические данные.

Документ «Ожидаемый фонд оплаты труда»

Документ в программном продукте предназначен для ожидаемого отражения затрат на трудовые ресурсы.

Рис. 13.2. Документ «Ожидаемая заработная плата».

Работа с документами

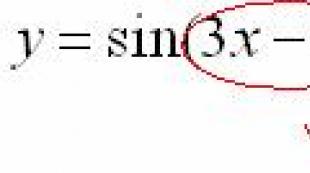

Факторный анализ рекомендуется для тех показателей, которые в -модели предприятия были описаны аналитической формулой: произведением, частным или алгебраической суммой - и значение которых по этой причине зависит от динамики показателей - факторов. Суть данного метода заключается в том, чтобы: выявить факторы, от которых зависит уровень анализируемого (результирующего) показателя; сформировать аналитическую зависимость между факторами и результирующим показателем (иными словами, вывести аналитическую формулу связи между факторами и результирующим показателем); рассчитать, в какой степени отклонение результирующего показателя от базового значения произошло в результате влияния каждого из выявленных факторов; ранжировать факторы по степени из фактического влияния на результирующий показатель в анализируемом периоде и по степени их подконтрольности персоналу компании. Полученный ранжированный перечень является основой для выявления резервов предприятия и принятия соответствующих управленческих решений.

Цель проведения данного анализа в рамках бюджетного управления заключается в следующем: выявить факторы, определившие отклонение фактического значения анализируемого показателя от базового уровня; рассчитать количественное влияние каждого фактора на отклонение фактического значения анализируемого показателя от базового уровня; определить, на какие из факторов целесообразнее воздействовать с целью оптимизации значения анализируемого показателя.

Факторный анализ предполагает использование значительного числа приемов. На примере рассмотрим один из них.

Как видно из таблицы, отклонение денежного потока второго квартала является весьма существенным – 68%. Это вызывает необходимость произвести факторный анализ отклонений. Технология проведения этого анализа достаточна проста. Основная идея состоит в ответе на вопрос: какое отклонение имел бы годовой денежный поток, если бы каждый фактор действовал отдельно. Это означает, что необходимо сделать многократный пересчет бюджета для каждого отдельно действующего фактора при условии, что этот параметр принял значение, наблюдаемое по факту выполнения бюджета. Разумеется, что для проведения такого анализа должна использоваться компьютерная программа, позволяющая оперативно пересчитывать бюджеты. Более подробно процедура выглядит следующим образом. За основу берем компьютерную программу бюджетирования, в которую вместо плановых значений первого квартала подставлены фактические значения этих параметров. В то же время все остальные параметры сохраняют свои плановые значения. Имея фактические значения параметров, указанные в табл. для второго квартала, подставляем в программу бюджетирования фактическое значение первого параметра, объема реализации продукции, и рассчитываем величину годового денежного потока. В данном случае оно получилось равным $48,342. Затем восстанавливаем в программе бюджетирования плановое значение объема продаж и подставляем вместо планового значения цены ее среднее фактическое значение, которое составляет $ 19.25. Для этого значения программа рассчитывает величину годового денежного потока, ($68,352), которая заносится в соответствующую ячейку таблицы. Аналогичным образом производится расчет значения годового денежного потока для каждого отдельно взятого фактического значения параметра а (все остальные при этом фиксируются на уровне своих плановых значений). Результаты анализа в комплексе позволяют установить приоритеты влияния каждого фактора. В данном конкретном случае отклонение объема продаж играет наиболее существенную роль, так как его фактическое отклонение от плана создает отклонение денежного потока на уровне 43%. Ближайший по влиянию фактор - цена продукции, которая в данном случае приводит к отклонению денежного потока на 19.43%. Влияние остальных факторов сравнительно менее существенно. Выводы, сделанные в отношении приоритетов влияния факторов, предопределяют управленческие решения, которые могут быть рекомендованы соответствующим функциональным подразделениям предприятия. Основной центр ответственности за невыполнение бюджета - это маркетинговое подразделение предприятия. Очевидно, что нужно обратить особое внимание на неэффективность работы этого подразделения; усилить контроль выполнения текущих заказов потребителей, улучшить систему прогнозирования объемов продаж, проводить более сдержанную политику ценовых скидок и т. д.

МОСКОВСКАЯ

ФИНАНСОВО-ЮРИДИЧЕСКАЯ АКАДЕМИЯ

Калининградский филиал

Курсовая работа

по дисциплине «Бухгалтерский управленческий учёт»

На тему: Анализ исполнения бюджета. Анализ факторов влияющих на исполнение бюджета.

Выполнил: Студентка Сафонова Ю.А

Группы БУК 2920

Проверил: Голоднова О.В.

Калининград

Введение

Сегодня эффективное управление основано на системе планирования деятельности компании и контроле исполнения разработанных бюджетов. Главный инструмент контроля - выявление отклонений фактически достигнутых показателей от запланированных.

Чтобы проанализировать исполнение бюджета и выявить отклонения фактической деятельности от запланированной, в полную бюджетную систему включаются не только плановые, но и фактические (отчетные) данные.

Контролировать бюджет можно еженедельно, ежемесячно или ежеквартально - как целесообразно в конкретной ситуации.

Для эффективности действий необходимо установить соответствующие методы контроля и убедиться в компетентности сотрудников предприятия в вопросах анализа доходов и своевременного контроля затрат, что позволит с заданной периодичностью правильно заполнять бюджетные формы.

Бюджетный контроль - это процесс сопоставления фактических результатов с бюджетными, анализ отклонений и внесение необходимых корректировок в бюджеты следующих периодов.

Теоретически после окончательного согласования бюджета бюджетные доходы должны быть получены, а бюджетные затраты - не превышены.

Конечно, эта цель скорее идеальна, чем реальна, поскольку внутренние и внешние обстоятельства могут измениться, что оказывает на бюджет предприятия определенное влияние: положительное или отрицательное. Поэтому на практике бюджеты подлежат постоянному пересмотру, в них могут вноситься поправки на заседании бюджетного комитета. Тем не менее следует стремиться к достижению поставленной цели, иначе не имеет смысла приступать к составлению бюджета.

Для того чтобы легче соблюдать бюджет, необходимо установить методы контроля:

легко применимые;

регулярные;

осуществимые на самом нижнем уровне управления.

Легко применимые методы предполагают, что текущий контроль над доходами, затратами, прибылью, движением денежных средств, состоянием активов и пассивов компании является легким и быстрым, а не трудным и отнимающим много времени. Важно также, чтобы данные были легко доступны в любое время, когда в них возникнет необходимость.

Регулярность - это неукоснительное соблюдение установленных на предприятии сроков формирования и предоставления заинтересованным лицам управленческой отчетности.

Эффективный контроль над бюджетом обычно предполагает, что процедуры начинаются на самом нижнем уровне управления компанией - т. е. непосредственно там, где получены доходы и понесены затраты.

Анализ исполнения бюджета

Основная цель анализа исполнения бюджета - получение приоритетных показателей, дающих объективную картину финансового состояния предприятия.

Для этого выработаны следующие методы анализа:

горизонтальный;

вертикальный;

сравнительный;

факторный;

маржинальный;

метод финансовых коэффициентов.

Горизонтальный (или временной) анализ предполагает сравнение показателей отчетности с аналогичными параметрами предыдущих периодов. Применяется простое сравнение статей отчетности по принципу «план-факт» и изучение причин их резких изменений, а также анализ изменения одних статей отчетности по сравнению с колебаниями других.

Вертикальный (или структурный) анализ осуществляют с целью определения удельного веса отдельных статей отчета, например, баланса, в общем итоговом показателе и последующего сравнения полученного результата с данными прошлого периода. Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

Сравнительный (или пространственный) анализ проводят на основе показателей подобных компаний (имеются в виду конкуренты или просто компании, имеющие аналогичные схемы ведения бизнеса).

Факторный анализ предполагает изучение влияния отдельных факторов (причин) на результативный показатель.

Метод финансовых коэффициентов - это расчет отношений данных отчетности, определение взаимосвязи показателей и их интерпретация.

Принципы проведения анализа:

Горизонтальный (план-фактный) анализ

План-фактный анализ проводится для всех основных бюджетов, а при необходимости более тщательного изучения причин отклонений - для отдельных операционных и функциональных бюджетов. Он может проводиться и для компании в целом, и для отдельных направлений деятельности (чтобы выявить, за счет какого из них возникают отрицательные или положительные отклонения). В любом случае выбор объекта этого анализа - внутреннее дело предприятия, обоснованное поставленными его руководством целями и задачами бюджетирования.

Следует соблюдать одно из основных требований системы бюджетирования - бюджетные и фактические данные должны представляться в едином формате, иначе их сравнение окажется некорректным.

Отклонения, выявленные между этими данными за период, часто служат базой для оценки каждого центра финансовой ответственности или функциональной области (снабжение, производство, сбыт, логистика, финансы, кадры и т. п.) и принятия регулятивных решений.

Руководствуясь принципом управления по отклонениям, менеджер концентрирует внимание только на значительных отклонениях от плана и не учитывает показатели, выполняемые удовлетворительно.

Приходится мириться с существенными отклонениями, которые объясняются объективными причинами - например, падение спроса, закрытие предприятий клиентов. Однако в подобной ситуации необходимо срочно пересмотреть бюджет продаж, связанные с ним бюджеты и основной, так как исполнение неточного бюджета может оказаться пагубным. При этом, возможно, окажутся неоправданными выполнение производственных графиков и закупка капитального оборудования без поступления необходимых доходов.

Выявленные отклонения - первый шаг в оценке деятельности предприятия, позволяющий выявить области эффективности (неэффективности) всей деятельности или отдельных областей и функций предприятия.

В качестве критерия для определения важности затрат следует использовать конечные итоговые бюджетные показатели, например, величину чистого денежного потока в бюджете движения денежных средств. Рассмотрим пример простого анализа отклонений бюджета с учетом двух вариантов развития событий (табл. 1). Рассчитав влияние конкретного отклонения фактических показателей от плановых значений на величину чистого денежного потока, можно понять, необходима ли корректировка плана следующего периода.

Прежде чем приступать к анализу, поясните что представляется собой чистый денежный поток, почему вы анализируете именно этот показатель?

|

Таблица 1. Результаты контроля бюджета в рамках простого анализа отклонений |

|||||

|

Исходные показатели для анализа |

План июня 2010 |

Факт |

|||

|

Первый вариант |

Второй вариант |

||||

|

Объем продаж, т |

|||||

|

Средняя цена единицы продукции, руб. |

|||||

|

Поступление денег от потребителя, руб. |

|||||

|

Средняя цена 1 т. сырья, руб. |

|||||

|

Постоянные накладные затраты, руб. |

|||||

|

Ставка прочих переменных затрат |

|||||

|

Показатели для принятия решения |

|||||

|

Выручка от реализации продукции, руб. |

|||||

|

Чистый денежный поток, руб. |

|||||

Первый вариант. Произошло несущественное снижение объема продаж, цен на единицу готовой продукции и увеличились цены на сырье. Однако покупатели оплатили 80,9 % отгруженной продукции, а не запланированные 80 %, что привело к снижению выручки на 1,2 % и чистого денежного потока на 1,4 %. ???????????????

Такое снижение не является существенным, и планы следующего месяца можно не корректировать.

Второй вариант. Произошло отклонение большего количества факторов - заметно уменьшилось количество проданной продукции - до 174 т, упала цена тонны продукции, возросли цена тонны сырья и накладные затраты. В результате выручка уменьшилась на 4,6 %, а чистый денежный поток- на62,8% (8271 руб. против запланированных 22 238 руб.). Естественно, планы будущего периода должны быть скорректированы. Имея программу моделирования бюджета, можно определить объем продаж следующего месяца, который позволит предприятию компенсировать существенные отклонения апреля. Путем прямого подбора нетрудно установить, что для выполнения плана по чистому денежному потоку (на уровне 22 238 руб.) и компенсации недополученных денежных средств в размере 13 967 руб. (т. е. получения денежного потока в сумме 36 205 руб.) необходимо в следующем месяце продать 201,5 т продукции вместо запланированных 182 т. К тому же дополнительно следует произвести и продать 19,5 т продукции, установив условия оплаты на уровне 90 % отгруженного, и вернуться на бюджетные позиции по всем остальным показателям, включая цены на продукцию, сырье, а также переменные и постоянные накладные затраты.

Бюджетирование является одним из важнейших элементов управленческого учета, основными задачами которого является составление предварительных бюджетов, оперативное выявление отклонений, факторный анализ полученных результатов и поиск оптимальных вариантов управленческих решений.

Анализ исполнения бюджета компании - это сопоставление фактических результатов с плановыми и выявление причин отклонений в натуральных, абсолютных и относительных величинах.

Компания, которая хочет преуспеть в конкурентной борьбе, особенно в условиях экономической нестабильности должна уделять особое внимание анализу исполнения бюджета, так как это позволяет вскрыть многие проблемы в управлении, усилить контроль над расходами, определить ответственных за результаты деятельности.

Анализ бюджета включает в себя три этапа:

Предварительный этап. Анализ проводится на этапе формирования бюджета с целью обоснования данных.

Текущий (промежуточный) этап. Анализ проводится на этапе исполнения бюджета. Свод превентивных мер для выявления необоснованных расходов и отклонений. Принятие решений о необходимости осуществления корректировки бюджета или ужесточения контроля за исполнением бюджета.

Заключительный этап. Анализ отклонений и причин их возникновения проводится по итогам периода. Разработка мероприятий по минимизации влияния негативных факторов и закреплению положительных в будущем. Формирование выводов и рекомендаций на следующий планируемый период

Рисунок 1. Анализ отклонений на примере программного продукта «WA: Финансист».

Анализ отклонений, направленный на выработку управленческих решений и тактик, предполагает детальный анализ, отражающий определение степени влияния различных факторов на результативные показатели. Методика проведения факторного анализа заключается в следующем:

- Определяется общее отклонение итогового показателя от запланированного;

- Формируется прямая зависимость между факторами и итоговым показателем;

- Моделируется взаимосвязь между факторами и итоговыми показателями;

- Факторы ранжируются по степени влияния;

- Производится анализ и оценка роли каждого из них на изменение итогового показателя.

- Формулируются выводы и рекомендации относительно управленческих решений, направленных на исполнение или корректировку бюджета.

Анализ отклонений на всех этапах должен учитывать, как текущие, так и стратегические планы компании. План факт анализ исполнения бюджета доходов и расходов может производиться к примеру, как в целом по компании, так и по отдельным структурным подразделениям, регионам, проектам.

Рисунок 2. Анализ отклонений на примере программного продукта «WA: Финансист».

План-фактный анализ бюджета на примере системы WA: Финансист позволяет провести оценку отклонений в абсолютном и относительном выражении путем сопоставления запланированных в бюджетах показателей с фактическими результатами в любых аналитических разрезах.

Таким образом, анализ бюджета помогает выявить проблемы, подчеркивает имеющиеся возможности, способствует принятию решений и координации деятельности между подразделениями компании.

Детальный анализ бюджета и разбор причин отклонений обычно проводится раз в квартал. В рамках такого анализа фактические значения сравниваются запланированными, а также с показателями за аналогичный период прошлого года. После чего оценивается исполнение бюджета.

Как правило, анализ бюджета проводится в компаниях по окончании каждого месяца. Такая регулярность позволяет менеджменту контролировать реализацию текущих задач и оперативно реагировать на возникающие отклонения от планов.

Детальным анализом исполнения бюджета и подробным разбором причин отклонений чаще всего занимаются раз в квартал. Такой период времени позволяет увидеть не столько случайные проблемы и форс-мажорные ситуации (для этого лучше подходит анализ по итогам месяца), сколько определенные тенденции в развитии компании и системные отклонения. Поэтому чаще всего существенные корректировки в годовой бюджет вносятся по итогам квартала.

Качественный план-факт анализ в Excel

По каким показателям проводится анализ бюджета

Квартальный анализ исполнения бюджета предполагает ряд несложных вычислений, а именно:

- сравнение фактических значений за текущий период с запланированными;

- сопоставление фактических показателей за текущий период и аналогичный период прошлого года;

- оценка исполнения бюджета нарастающим итогом на конец текущего периода и в сравнении с прошлым годом.

Личный опыт

Мы разделяем отклонения на контролируемые (произошли под влиянием внешней среды) и неконтролируемые (результат наших действий). Соответственно, методики анализа и управляющие воздействия для них будут разными. Но чтобы такой анализ бюджета был возможен, необходима должная детализация статей бюджета еще на этапе его подготовки. А именно отдельный учет сумм, планируемых статистическими методами (от достигнутого), и сумм по намеченным в компании изменениям и разовым мероприятиям.

Анализ отклонений базовых и зависимых статей бюджета проводится совместно. Например, если затраты на материалы планируются пропорционально объему реализации и по итогам исполнения бюджета превышение расходов на них составило 5 процентов, а выручка выросла лишь на 3 процента сверх плана, то анализировать нужно только 2 процента. То есть те дополнительные затраты, которые не связаны с ростом реализации, и вызванные, скажем, инфляцией или закупками про запас.

Таблица 1 План-факт анализ исполнения бюджета доходов и расходов компании «Семь ветров» в марте 2010 года, тыс. руб. (извлечение)

| Статья | Месяц | Нарастающим итогом с начала года | ||||||||

| факт 2009 | план 2010 | факт 2010 | факт 2010 к факту 2009, % | факт 2010 к плану 2010, % | факт 2009 | план 2010 | факт 2010 | факт 2010 к факту 2009, % | факт 2010 к плану 2010, % | |

| Продажи | 500 | 700 | 670 | 134,0 | 95,7 | 1500 | 2100 | 2080 | 138,7 | 99,0 |

| Себестоимость продукции |

330 | 455 | 450 | 136,4 | 98,9 | 990 | 1365 | 1355 | 136,9 | 99,3 |

| Валовая прибыль | 170 | 245 | 220 | 129,4 | 89,8 | 510 | 735 | 725 | 142,2 | 98,6 |

| Постоянные расходы, в т. ч.: |

80 | 100 | 104 | 130,0 | 104,0 | 240 | 300 | 302 | 125,8 | 100,7 |

| ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... |

| Переменные расходы, в т. ч.: | 56 | 82 | 84 | 150,0 | 102,4 | 168 | 246 | 248 | 147,6 | 100,8 |

| ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... |

| EBITDA | 34 | 63 | 32 | 94,1 | 50,8 | 102 | 189 | 175 | 171,6 | 92,6 |

| EBITDA к выручке, % | 6,8 | 9,0 | 4,8 | – | – | 6,8 | 9,0 | 8,4 | – | – |

| ... | ... | ... | ... | ... | ... | ... | ... | ... | ... | ... |

| Чистая прибыль | 12 | 33 | 2 | 16,7 | 6,1 | 36 | 99 | 85 | 236,1 | 85,9 |

| Чистая прибыль к выручке, % |

2,4 | 4,7 | 0,3 | – | – | 2,4 | 4,7 | 4,1 | – | – |

Что особенно важно отслеживать

На практике об исполнении или неисполнении бюджета в целом судят по таким основным результирующим показателям, как выручка, чистая прибыль или EBITDA. Выручка характеризует долю рынка, чистая прибыль и EBITDA – эффективность компании.

Личный опыт

Сергей Барышников, финансовый директор Unistaff Payroll Solutions

Основным бюджетом для нас стал бюджет движения денежных средств как наиболее оперативный и «честный». Анализ движения денежных потоков проводим на ежемесячной основе, а самые важные его статьи контролируем ежедневно. Критичным считается отклонение более чем на 10 процентов от общей суммы поступлений/расходов в сторону уменьшения денежного потока, поскольку это повлечет за собой необходимость пересмотра бюджета или перевода компании на «ручное» управление.

Вряд ли можно дать универсальную рекомендацию, какое отклонение по выручке или чистой прибыли допустимо, а какое уже нет. Все зависит от специфики бизнеса компании, ситуации на рынке, отношения менеджмента и собственников бизнеса к невыполненным планам и других факторов.Чаще всего существенным считается отклонение в 5 процентов (как в меньшую, так и большую сторону). Это означает, что если по отчетности накопленным итогом с начала года выручка или EBITDA компании отклоняются на 5 или более процентов, то скорее всего придется корректировать бюджет внутри года или даже пересматривать годовые цели компании.

Личный опыт

Анастасия Быстрых, финансовый менеджер ЗАО ТД «Леон»

В большинстве случаев при анализе бюджета к существенным относятся отклонения плана от факта более чем на 5 процентов. Какого-то четкого математического обоснования этой цифре нет, да я и не встречала такого на практике. Определяя существенность отклонения для нашей компании, мы руководствовались статистическими данными на основании предыдущих периодов.

Ирина Грачева, финансовый директор компании «1С:Бухучет и торговля»

Основные факторы, влияющие на оценку допустимости отклонений от бюджета, – структура затрат компании, собственный капитал и долговая нагрузка. В сфере услуг, где основная доля затрат – условно-переменные, размер собственного капитала, как правило, невелик, а долговая нагрузка минимальна, вполне допустимы отклонения по выручке (до 50%) при соблюдении показателей по рентабельности, с отклонением не более 5–10 процентов. В других отраслях ситуация может быть диаметрально противоположной.

Павел Боровков, директор по развитию новых продуктов ГК «Инталев»

Предел существенности отклонений от бюджета определяется целями компании. Например, в нашей компании ежегодно в бюджет закладывается рост по выручке. Увеличение продаж до 20 процентов считается недостаточным, 20–40 – умеренным и только более 40 процентов – целевым.

Также имеет значение объективная экономическая модель бизнеса компании. Например, структура затрат или производный от нее показатель – операционный рычаг (отношение прибыли маржинальной к чистой прибыли). Если значение рычага, допустим, равно 3, а текущая рентабельность бизнеса

– 15 процентам, то выручка не может упасть более чем на 5 процентов, иначе рентабельность упадет до нуля и компания будет нести убытки.

Не менее важно отслеживать отклонения по существенным статьям затрат. Чем весомее статья в структуре БДР, тем тщательнее стоит разбираться с ее отклонениями от плана. Например, если удельный вес статьи «Заработная плата» составляет 30 процентов от всех затрат, понятно, что она значительно влияет на прибыль. Следовательно, формировать бюджет оплаты труда и контролировать его исполнение придется предельно жестко. Для столь весомой статьи издержек допустимо отклонение не более чем в 2 процента, иначе можно забыть о выполнении плана по прибыли.

Выявить слабые места, разобраться в том, почему тот или иной результирующий бюджетный показатель существенно отстает от планового и есть ли необходимость в корректировке бюджета, помогает факторный анализ. См. что такое факторный анализ.

В таблице 2 приведен пример факторного анализа чистой прибыли компании «Семь ветров». Как видно, в марте столь существенное отклонение чистой прибыли от бюджета (93,9% вместо допустимых 5%) вызвано тремя причинами. Первая, и самая главная, – недовыполнение плана по валовой прибыли, влияние этого фактора оценивается в 80,6 процента. Вторая и третья причины – перерасход по статьям «Постоянные расходы» и «Переменные расходы». Зная, в чьей ответственности находится выполнение данных показателей (кто руководитель ЦФО), генеральный и финансовый директора могут персонально обратиться к этим менеджерам для получения объяснений.

Таблица 2 Факторный анализ чистой прибыли компании «Семь ветров» за март 2016 года, тыс. руб.

| Статья | План | Факт | Отклонение плана от факта | Влияние показателя на отклонение по чистой прибыли, % |

|

| % | тыс. руб. | ||||

| Продажи | 700 | 670 | –4,3 | –30 | – |

| Себестоимость продукции | 455 | 450 | –1,1 | –5 | – |

| Валовая прибыль | 245 | 220 | –10,2 | –25 | 80,6 |

| Постоянные расходы, в т. ч.: | 100 | 104 | 4,0 | –4 | 12,9 |

| ... | ... | ... | ... | ... | ... |

| Переменные расходы, в т. ч.: | 82 | 84 | 2,4 | -2 | 6,5 |

| ... | ... | ... | ... | ... | ... |

| EBITDA | 63 | 32 | –49,2 | -31 | – |

| ... | ... | ... | ... | ... | ... |

| Чистая прибыль | 33 | 2 | –93,9 | -31 | 100 |

Общий вывод – март оказался явно неудачным месяцем для компании, ощущается провал в продажах и усугубившийся перерасход по постоянным и переменным затратам. Более того, компания не смогла удержать уровень себестоимости продукции на необходимом уровне. Неудача марта сильно сказалась на результирующем показателе EBITDA по итогам I квартала, отклонение по которому вышло за рамки 5 процентов и является существенным для компании. Требуется тщательно разобраться в причинах отклонений с привлечением директоров всех функциональных подразделений. Если по итогам апреля динамика исполнения бюджета будет аналогичной мартовской, бюджет года придется корректировать.

Почему не стоит перераспределять средства между статьями

Часто функциональные руководители просят перебросить плановые расходы по одним статьям на другие статьи или из одного месяца в другой, мотивируя, к примеру, тем, что у них образовался неиспользованный запас ресурсов. Если внешнее окружение компании не менялось, а тот или иной руководитель многократно обращается с подобной просьбой, это говорит о том, что он не может корректно запланировать свой бюджет. Если перераспределение средств между статьями станет стандартной практикой, то увидеть реальное положение дел и наметившиеся негативные тенденции при анализе исполнения бюджета будет проблематично. В то же время чем чаще меняется макроэкономическая ситуация, тем существеннее могут быть переброски между статьями.

Личный опыт

Марианна Тимошина,

финансовый директор московского представительства компании Roxar

Сейчас рыночная ситуация меняется стремительно, безусловно, необходимо проявлять гибкость в подходе к осуществляемым затратам, особенно непроизводственного характера. В процессе исполнения бюджета я считаю допустимым, а иногда и необходимым перебрасывать финансирование между статьями. Исключение – фонд оплаты труда и налоговые отчисления.

Объективные причины поправок в бюджет

Важно учитывать изменение отраслевых и макроэкономических показателей не только при составлении бюджета, но и в ходе анализа его исполнения. Если бюджет привязан к прогнозу по ВВП или индексу потребительских цен, стоит удостовериться в том, что он действительно реалистичен. Соответственно, степень напряженности бюджета компании можно оценить по величине превышения запланированных темпов роста продаж по отношению к темпам роста отрасли в целом. Но необходимо принимать во внимание, что уровень показателя операционной эффективности бизнеса (EBITDA) должен оставаться на уровне среднестатистических показателей отрасли.

Если по мнению аналитиков отрасль вырастет на 5 процентов в текущем году, а в плане компании заложен рост выручки на 15 процентов, то ее бюджет напряжен на 10 процентов больше, чем бюджет среднестатистической компании из той же отрасли. В этом случае при агрессивном росте крайне важно не дать «раздуться» расходам, удержать их на определенном уровне от продаж и сохранить эффективность операционной деятельности.

Личный опыт

Анастасия Быстрых,

финансовый менеджер ЗАО ТД «Леон» (Санкт-Петербург)

В нашей компании бюджет может корректироваться в двух случаях: если есть существенные отклонения от планов, неустранимые в ближайшее время, а также если руководством компании принимаются какие-либо решения, способные значительно повлиять на исполнение бюджета. Хочу отметить, что мы стараемся избегать чрезмерных корректировок, по итогам месяца вносить изменения бессмысленно. Корректировать будем по итогам квартала.

Кому нужна «карта» допустимых отклонений

Андрей Дегтярев,

заместитель финансового директора ОАО «Белая Дача», о том, как разобраться с отклонениями при анализе бюджета.

Финансовому директору стоит разработать для себя «карту» допустимых отклонений, донести ее до руководства и других лиц, участвующих в бюджетном процессе. Например, я бы выделил три группы отклонений в зависимости от их важности и необходимости в ответных действиях (перечислены в порядке возрастания допустимого размера):

несущественные отклонения, затраты на выяснение причин которых могут превысить потери от самих отклонений, или же отклонения, происходящие по независящим от исполнителя причинам. Размер таких отклонений определяется руководством, исходя из опыта и анализа предыдущих периодов, это могут быть и традиционные 5 процентов существенности или иная величина;

отклонения, не приводящие к кардинальным изменениям в стратегических планах предприятия, на которые можно воздействовать разумными мерами. Максимальное значение такого отклонения определяется исходя из двух критериев: риск простоя производственных мощностей, людских ресурсов и влияние на другие показатели бюджета;

значительные отклонения, при которых нужно менять программу развития бизнеса. Решить однозначно, где граница таких отклонений, очень трудно, это должно быть коллективным решением топ-менеджмента. Задача финансового директора при этом – предложить свой вариант, примерно обозначить такие границы (например, 15–25% с учетом всех факторов деятельности компании). Дать точную рекомендацию можно только после анализа бизнеса. Для себя я ее определяю в 20 процентов (по влиянию на конечные показатели – выручку, общие затраты и пр.).